財務報表分析的誤用

這篇文章比較簡潔,適用對財務報表有點粗淺觀念的人閱讀,財務基本面的分析在近年的投資領域中漸漸成為主流,媒體上、網路上或者投資書籍中,討論財務分析的人與文章越來越多,只不過,其中夾雜著許多「根本性的謬誤」。

誤用一:搞不清楚絕對性與相對性

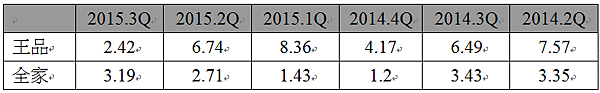

財務分析的各種數字,不能用絕對數字來分析,而是用相對變化與時序趨勢。比方說,拿最簡單的eps來比好了,

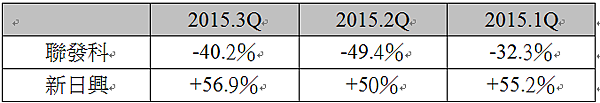

圖1 單季EPS

新日興2015年股價呈現多頭走勢,從70元漲到130元,反觀聯發科卻從500元跌到250元,其實聯發科2015年前三季的eps13.77元,還高過新日興的12.44元,為何股價呈現截然不同的走勢呢?

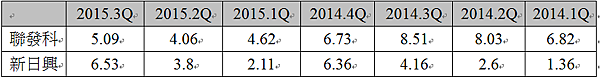

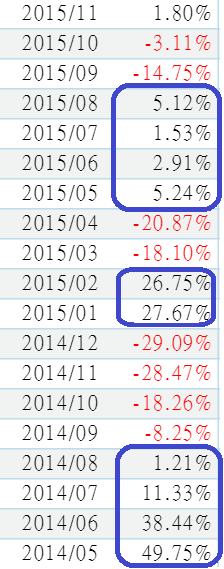

圖2 單季EPS成長率(與去年同季相比)

攤開成長率自然就一目了然,數字的相對性在證券分析上是有效的。

誤用二:營業毛利率與營業利益率的誤用

毛利率對於投資大眾而言可說是朗朗上口的一項財務分析工具,毛利率在企業管理上或許有其用途與意義,但在證券分析上可說是毫無參考性。

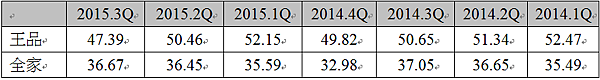

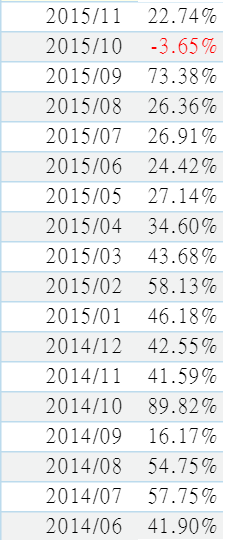

圖3 毛利率分析 單位%

王品與全家都是內需消費型的公司,他們的毛利率比起許多電子製造業高上許多,而王品的毛利率還比全家多個10~17%左右,然而2015年的股價表現卻相差很多,全家2015年的股價維持在200元,幾乎沒有多少漲跌,但

王品的股價卻從2014年底的300元左右跌了一年,最低還跌到143元。

圖4 營業利益率分析 單位%

攤開營業利益率的趨勢自然一目了然,2015年第三季兩者的營業利益率相差不大,全家的營業利益率比較穩定,且2015年是呈現逐季上揚的態勢,但王品卻是逐年逐季的衰減,可見其管銷控制能力的逐漸弱化。

誤用三:把短期的成長無限擴大為長期趨勢

讓我們拿最簡單的月營收年增率來探討,公司每個月會公布營收,營收的增長必須和去年同月作比較,算出年增率才有其研究意意,相信大家都了解這個道理,但許多人卻忽略了營收成長的長期穩定性的重要性,畢竟,能夠處於營收長期成長,才能根據其長期趨勢去大膽假設未來的成長性,反之,如果一家公司的營收成長性處於不穩定狀態,很難用過去的數字去推估未來的成長性高寡。

圖5 裕日車月營收年增率

裕日車的營收成長性長年以來呈現一種起起伏伏的狀態,很少超過五個月以上的連續成長,這對於未來的營收預估工作產生很大的不確定性,所以專業投資人士通常不會高估其成長性,反應在股價上,2015年裕日車的股價呈現小跌,即便該公司每年都有至少15元的EPS水準。

圖6 為升月營收年增率

為升是一間汽車零組件的製造商(胎壓偵測器),觀察其營收年增率的趨勢便可得知,該公司是處於長期穩定成長的階段,雖然為升的EPS不如裕日車,但因為其具有長期成長性,所以反應在股價上自然比裕日車來得亮眼,2015年股價從300元漲到400元(不含股息),除了漲幅比較高以外,連股價都比裕日車足足高了120元以上(2015年年底)。

未完待續

接下來還會寫股價淨值比、現金流量、少數股權...等等的財務分析誤用,將收錄在2016年8月出版的財經書內。

如果對財務分析在投資選股有興趣者可以閱讀我的作品:

留言列表

留言列表