成長型投資與價值型投資之間最大的爭辯在於本益比以及股東權益報酬率(ROE)的可靠度與有用性。

當然我必須承認本益比的分析法有許多盲點,多數公司並沒有呈現穩定的本益比,但至少有部分的公司會呈現穩定的本益比區間,多年來我所投資的標的,不管屬於哪種產業或不管她的成長性高低,我傾向鑽研並投資買賣那些長期本益比區間穩定的公司,根據我的經驗,台股至少有20%的公司會呈現穩定的本益比區間。

但是若和本益比方法相較,幾乎95%以上的公司,無法從ROE的變化去探究股價到底屬於高檔還是低檔。

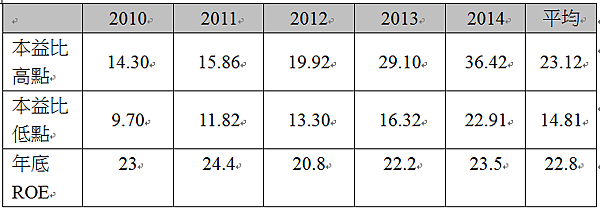

圖一:大立光的本益比區間分析

大立光這家公司的本益比區間一直屬於穩定型,投資人大約可以在20倍左右的本益比時出脫持股,在10倍左右的本益比買進,這數據看起來相當可靠。但ROE卻無法告訴投資人,股價何時偏低何時偏高。

從2010~2015年的財務數字中可以知道大立光的本益比波動率最大是20%,但ROE的波動率卻高達47%以上,可見本益比的可靠性比ROE高上許多。

圖2:研華的本益比區間分析

從2010~2014年的財務數字中可以知道,金融市場給與研華的本益比呈現逐年提高的評價,所以研華的股價從60元漲到280元以上,但從ROE卻無法得知市場對研華的評價。

而股東權益報酬率的分析還有許多奇怪的盲點,舉寶成這家公司為例:

寶成工業財務數字(一)

|

|

2015.3Q |

2015.2Q |

2013.4Q |

|

ROE% |

3.32 |

3.16 |

3.15 |

|

EPS |

1.21 |

0.91 |

0.93 |

比較寶成2015/3Q、2015/2Q與2013/4Q這三個季度的財務數字,這三季的ROE相差不大(只有5%上下),但EPS高低卻相差23%以上

寶成工業財務數字(二)

|

|

2015.3Q |

2014.3Q |

|

ROE% |

3.32 |

4.07 |

|

EPS |

1.21 |

1.34 |

比較2015/3Q與2014/3Q這兩個季度的財務數字,這兩季的EPS相差不大(只有7%),但ROE高低卻相差23%

為什麼ROE的變動幅度和EPS變動幅度之間會產生如此大的差異?答案再於兩者計算的基礎,EPS很單純=稅後淨利/股本,只要股本沒有變動,EPS的變動幅度等於稅後淨利的變動幅度。

但反觀ROE,ROE=稅後淨利/股東權益

股東權益的組成份子相當複雜,總計有股本、未分配盈餘、各種公積、長期投資評價損失以及少數股權,未分配盈餘與公積消長端識公司配發股利多寡,長期投資評價損失不會帳列在損益表上頭,而少數股權更是與公司的普通股股東毫無關係,所以股東權益的變動因素相當複雜,造成ROE的消長受到許多干擾,投資人不容易從ROE的高低與消長去尋找投資買賣的依據。

留言列表

留言列表