你買的ETF是真的純ETF嗎?

在今年10月1日重回本刊接下這個專欄之後,一直思索著該給讀者什麼樣的內容?該不該追著熱門時事去分析呢?近兩個月來,發生了一麻袋的「偽黑天鵝事件」,如樂陞案、川普當選、美國保護主義、亞洲貨幣競貶、興航解散等利空事件,市場看空氣焰相當高張,然而這段期間台股的指數卻只跌了7點(9/30-11/25),驗證了追逐財經熱門話題對投資理財可說是一點都沒有幫助,我希望在這個專欄中能夠提出「大家沒想到的」、「先瞻性的」以及「具思索學習性的」文章。

台股看空氛圍也不是一天兩天,看多看空並沒有對錯,錯的是投資人使用了什麼投資工具,近幾年來最熱門的莫過於ETF(指數基金),投資ETF相對單純,投資人只要從總體經濟面去斷定多空,賺取指數漲跌的利潤,無須費神主動挑選個股,也避免單一投資標的慘賠(如樂陞、興航)造成部位大失血,只是,投資人到底清不清楚自己所投資的ETF是什麼嗎?

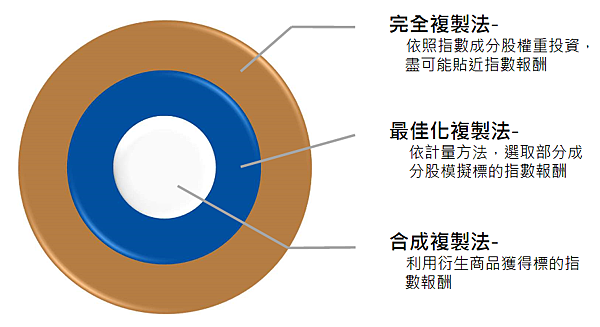

您可能不曉得多數ETF並非單純地根據指數的個股權重去配置投資組合,所以造成投資報酬率與指數漲跌幅的巨大落差,ETF的投資策略可以見表一:

表一

無法完全複製指數成分的原因很多,如市場因素、政策因素、交易因素,當然也有許多是掛羊頭賣狗肉的「偽ETF」,投資之前務必詳閱公開說明書搞清楚交易策略。

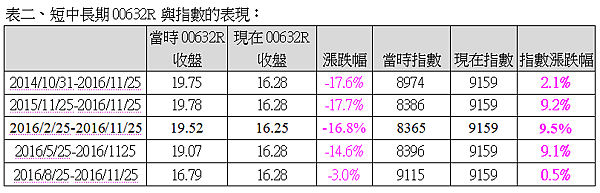

舉這兩年最熱門的「00632R」這檔台股指數反向ETF為例,反向ETF顧名思義就是想要藉由放空而去賺取指數下跌的「放空利潤」,如果指數下跌10%,投資人單純地賺取10%,只是,投資市場中根本沒有所謂單純的事物,請看表二:

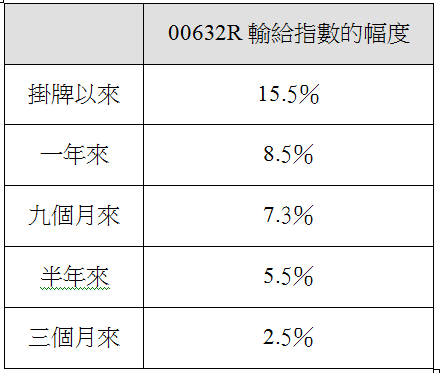

從表三可發現,反向指數基金根本無法完全複製指數,其績效明顯輸給大盤指數:

這檔基金掛牌以來淨值損失了17.6%,但同一時期的大盤漲幅只有2.1%,理論來說,扣掉基金所收的兩年手續費(一年1.4%),受益人應該只有損失4.9%,這多出來的12.7%的損失到底是什麼?原因很多,如操作策略被外資洞悉而天天被迫追漲殺跌、如簽了許多高費用且資訊不透明的交換合約、或者過於主動交易等等,淨值宛如慢性失血,可惜的是,多數受益人根本不去仔細計算其淨值長期的表現,聽到放空型ETF就盲目投資,據了解,這檔基金的規模已經接近新台幣900億,更讓人意想不到的是,最大的買方竟然是台灣幾家保險與金控公司。

投資者買進反向ETF,遇到指數上漲自然是願賭服輸,說不定未來遇到空頭市場總是有還本的機會,然給輸給指數的巨大額外損失(見表三),會因為指數下跌而賺回來嗎?投資人在選擇標的時,千萬不要只憑感覺或基本常識,這檔基金的大熱賣也顯示出台股投資人看空已經看到失去理智的地步。

00632R這檔台股指數反向基金只是眾多「無法複製指數」的ETF之一,有興趣的讀者可以自行去追蹤市面上所販售的中國股市ETF,保證嚇出一身冷汗。

留言列表

留言列表