幾個月前,三倍券和消費券孰優的議題被特定政黨吵得沸沸揚揚,針對三倍券的攻擊也甚囂塵上(例如要民眾掏錢太麻煩,甚或一些荒誕的陰謀論),不過,隨著台灣7、8月的零售銷售數據公布,兩者在刺激消費上的效果,其實已經不言可喻,如下圖所示:

首先,之所以選擇零售銷售作為衡量指標,是因為無論是三倍券或消費券,使用上都是以購買小額的消費性產品為主(所以才會設計成小面額),而因為絕大多數的民眾都會開始發放時短時間內領取與花費,因此對於消費的刺激主要會集中在發放後三個月,之後影響就會遞減。

如上圖所示,當年的消費券是在2009年1月18日第一次發放,發放後的三個月零售銷售的年增率大概在-4%到-6%左右(年節因素1、2月合併計算),幾乎看不出任何效果,原因過去已經有過很多探討,簡單講,就是消費券被大量用來購買民生必需品,而原本用來購買這些必需品的錢則被儲蓄,所以達不到刺激消費的效果;今年的三倍券則是在7月15日發放,如圖所示,零售銷售年增率在7月份就翻正,8月份的成長率更攀升到8.17%,效果明顯優於09年的消費券,原因就在於三倍券採用了誘發額外消費的設計,也就是為了得到額外2000元的免費消費,你必需也從自己口袋花掉1000元,如果今年採行的是發放現金的方式,那麼消費回升的力道就可能不會這麼顯著。

看完了消費面的復甦,接著來看個未來一兩年後可能會出現的隱憂,下圖是台灣本國銀行的逾放比率:

看了上面這張圖,可能很多人會黑人問號,今年以來即便武漢肺炎肆虐全球,台灣銀行業的逾放比仍然維持在低檔0.25%左右,這樣的表現放眼全球就算不是數一數二,也該算名列前茅,怎麼會是隱憂呢?

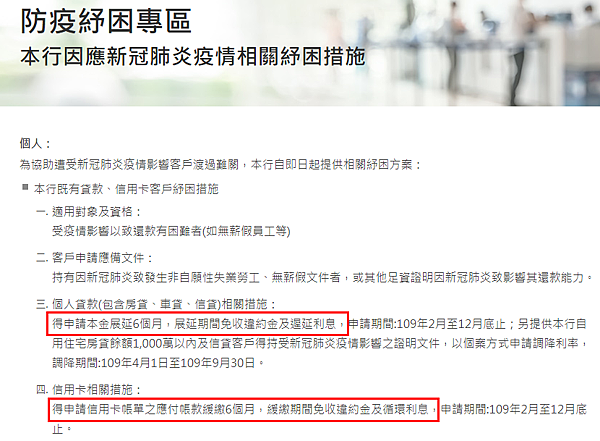

答案是,隱憂之所以稱之為隱憂,就是它會讓你現在看不出來。而現在之所以看不出來,原因則是因為這個:

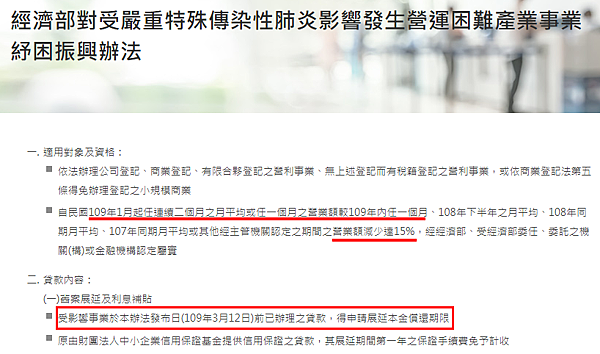

換言之,本來時間到該還錢的人,因為政府紓困措施的關係,在未來一段時間內可以不用還錢(甚至連利息都不用繳),銀行也不得將其列為逾放,而且認定標準相當寬鬆(以中小企業來講,只要營收衰退15%就符合),這是這段期間逾放比始終維持在低檔而無法從走勢圖中看出風險的主要原因。用現在流行的說法來形容,就是逾放比這項指標在展延期或緩繳期間內,某個程度上是處於「蓋牌」的狀態。

但是緩繳不等於永遠不用繳,展延也會有到期的一天,因此隱憂就在未來時間到必需要掀牌的時候。如果這段期間內店家順利等到顧客回籠,失業的人也能夠找到工作,那這波就算撐過去了,但如果不行,那麼現在紓困其實也就等於是把還不出錢來的問題往後延。

再來就是,這段期間內政府陸續推出了一連串的紓困貸款,例如經濟部的振興資金貸款、交通部的週轉金貸款以及10萬塊的勞工貸款等等,條件也都相當寬鬆。紓困貸款從一個角度來看是救人於水火,但從另一個角度來看,如果借款人是處在水深火熱之中,這也意味著沒有太好的還款能力,加上很多原本信用低落借不到錢的拒往戶,也藉著這波紓困出來混水摸魚趁機刷一波借款,這些因素都很可能在未來到期時埋下逾期放款向上攀升的隱憂。

當然,前面說的這些問題並不會在今天就發生,以紓困方案申請期限在今年年底,各項方案的緩繳或貸款期間約莫在半年到3年不等,預計這些隱憂可能會在一年到兩年後才開始浮上水面。

留言列表

留言列表