關於美元指數

什麼是美元指數?

美元指數,是衡量美元在國際外匯市場匯率變化的一項綜合指標,由美元對六個主要國際貨幣(歐元、日元、英鎊、加拿大元、瑞典克朗和瑞士法郎)的匯率經過加權幾何平均數計算獲得。在1973年3月布雷頓森林體系解體後,美元指數開始被選作參照點。那時美元指數是100.0000。從那時起,美元指數曾高漲到過160多點,也低至過80點以下。

美元匯率的漲跌因素錯綜複雜,根本很難用三言兩語來說明,且其漲與跌幾乎和美國總體經濟沒有任何的相關(至少從歷史來看)。

美元指數的漲跌更非導致金融風暴或景氣復甦的主因,美元指數的上漲頂多只是因為全球景氣發生問題之後,避險資金湧進所致,所以美元指數只是經濟分析因果關係中的「結果」,而非原因。

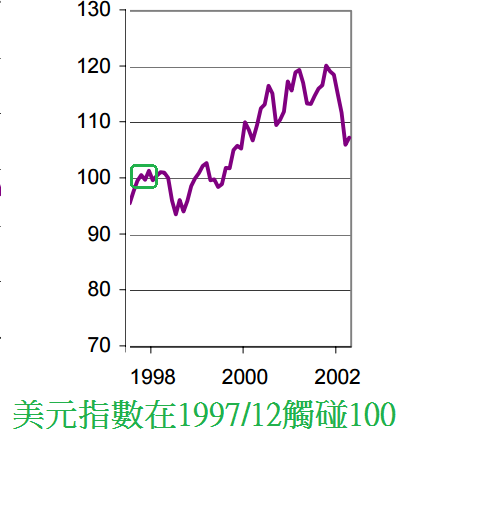

2015年3月中旬,美元指數漲到100以上,引發一些恐慌,自由時報在財經版寫下這樣的文章:

「美元指數上百,從來都沒有好事。不要被當前各國股市屢創新高的榮景所蒙蔽,殺盤力道隨時都會措手不及地湧出。

根據美林證券統計,過去45年共有4次美元上漲,對全球金融造成大衝擊,包括2008金融海嘯並導致雷曼兄弟倒閉、1992年英國退出歐洲匯率機制(erm)、1990年波斯灣戰爭、上世紀80年代初保羅沃爾克(Paul Volcker)擔任Fed主席期間連續17次升息。」

乍看之下頗有道理,但卻經不起實證的驗證,多空的論述乃是見仁見智,但歷史經驗的陳述可就不能胡亂指鹿為馬、顛倒因果,更不能憑空捏造。

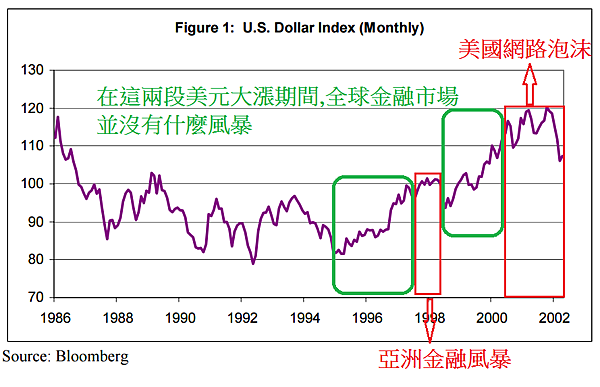

在過去二十年中,美元指數有兩次從低檔攀升到100以上,時間點分別是:

1、1997/12

2、1999/4

見圖1與圖2

然而大家可以去回想,1997年金融風暴爆發時間乃是1997年7月,最嚴重的時間是1997/7-1997/12,而美元指數卻是在1997年12月才漲到100,可見亞洲金融風暴是因,美元上漲只是果,因為亞洲發生房地產泡沫導致資金外逃,因為資金外逃才導致美元需求上揚,絕非因為美元太強才導致亞洲發生金融風暴。

第二次發生時間是1999年4月,大家可以去翻翻歷史,1999年一整年到2000年4月,當時的金融市場由其是股市,可說是一片欣欣向榮,而後來發生的美國網路泡沫破滅的時間是從2000年4月才開始,當時台股從2000年4月才開始起跌步入空頭,而美股與國際股市步入空頭的開始時間更是延到2000年6~7月,所以如果硬是要說美元指數上漲導致網路泡沫,這個長達14-16個月的時間落後也未免太離譜了。

史上有幾次「美元指數大漲」,分別是

1、1995/1~1997/12

這段期間,股市從1995年1月漲到1997年7月,最後四個月才發生亞洲金融風暴、

2、1999/4-2001/2

這段期間,股市從1999年4月漲到2000年7月,後半段才發生股市大跌。

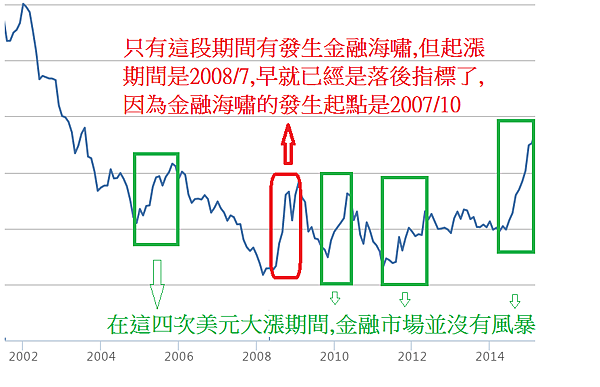

3、2004/12-2005/11

這段期間,股市根本無風無浪

4、2008/7-2009/2

這段期間,股市受到金融海嘯而導致大跌,但金融海嘯的起點早在一年前的2007年9月就發生,很難說是因為美元大漲導致股市下跌。

5、2011/7-2012/5

這段期間,前面四個月股市下跌,跌幅達12%,但從2011/10開始股市又重啟多頭一路漲到現在(2015/3)

從過去這五段美元大漲期間,除了第四段完全與股市下跌吻合以外,其他四段期間實在無法斷定美元上漲與股市之間的多空關係。

從歷史去找證據,總比用「普通常識」去推論來的有說服力。當然我並非就此斷定股票市場的多頭表現,我也不想也無能去判斷股市未來的多空,但如果因為美元指數上漲或美元指數漲到100,就此斷定股市或金融市場即將發生動盪,這種推論相當薄弱。

所以美元指數對於股市多空判斷而言,只不過是種「雜訊」,投資人應該關注消費面的指標、領先指標、企業獲利消長上頭,還比較有意義。

留言列表

留言列表