王品是一家在台灣股票上市公司中頗具代表性的公司,越是深入研究這家公司,越是可以從中挖掘出許多投資的根本要義。

王品從2012年3月風光上市創下517元的高價後,三年多以來(至2015年7月為止),股價跌到兩百出頭,跌幅超過50%(加計配息後跌幅也將近50%),同樣時間的台股加權指數卻反向從8100點漲到9500點。

從王品上市以來,投資人可以從中獲得幾個投資上的教訓:

一、企業形象或負責人形象根本與股價漲跌、經營績效無關

從2011年到2014年這四年,王品與其負責人,運用極佳的媒體公關塑造出一付與經營基本面根本背道而馳的超完美形象,各種溢美之詞多如過江之鯽,如「大學畢業生心目中最理想的就業環境」、「一部論語治理企業」.....過度美化甚至神話的公關形象我就不多贅述,單就股價與營運狀況便可戳破一切。

與形象完全不符的經營績效:

1、營業利益率從上市前後兩年(2011與2012年)的12%,掉到2013年的9.5%、2014年的7.1%,每股稅後淨利從2012年的15元以上掉到2014年的9.1元,

到了2014年第四季,每股稅後淨利甚至跌到0.16元這種低水準。

2、2013與2014年的稅後淨利連續衰退兩年。

不論從絕對數字或相對成長來分析,2012年的高峰過後,王品早已經連續兩三年陷入衰退的泥沼,只是,多數投資人還沉浸於媒體的造神公關,甚至犯了「自身用餐美好經驗」來當作投資依據的井底之蛙舉措。

二、笨蛋!問題在存貨

許多企業會用存貨來美化經營績效,讓我們複習一下簡單的初等會計學的概念:

銷貨成本=期初存貨+本期進貨-期末存貨

許多企業會故意增加期末存貨來降低銷貨成本,或者把進貨的數字用成本列帳,期末存貨的數字用市價列帳來粉飾銷貨成本。銷貨成本刻意低估後,自然會虛增本期營業利益,不過,這種手法玩個一兩季或許還可以粉飾太平,但如果真實的存或無法適時降低的話,勢必會影響往後好幾季的毛利與淨利。

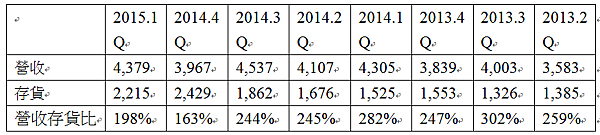

投資人也可以從存貨與營收的關係去探究存貨到底有沒有失控,

營收存貨比也是一項衡量存貨與營收之間的簡單測試標準,王品營收存貨比從2012~2012年的250~300%一路降到163~198%,下降幅度頗大,由其到了2014年,該公司的營收成長已經到了強弩之末,但存貨卻呈現爆增,可見,該公司並沒有隨著營收趨緩而嚴控存貨水準,反而任其失控爆增。

此外,要如何破解存貨到底有沒有適當?除了看資產負債表的存貨數字以外,投資人還可以看公司的「存貨週轉率」。

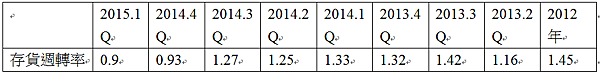

什麼是存貨週轉率?單季的存貨週轉率就是公司每季出售多少次的存貨,以王品2015年第一季的存貨週轉率0.9為例,王品公司在2015年第一季,每項(或每一塊錢)存貨只賣出0.9次,一季若是90天,在這90天內,存貨只賣出了0.9次,換言之,每項存貨需要100天才能賣出,簡單的說,王品所進貨的每份牛排(或其他食材)從購買進入倉庫一直到端上桌給客人的時間大約是100天。

王品的存貨週轉率,從2012年每季的1.4次以上,上市掛牌後逐季走跌到2015年第一季的0.9次。從這種趨勢便可以秀出該公司的存貨管理逐年逐季失控。

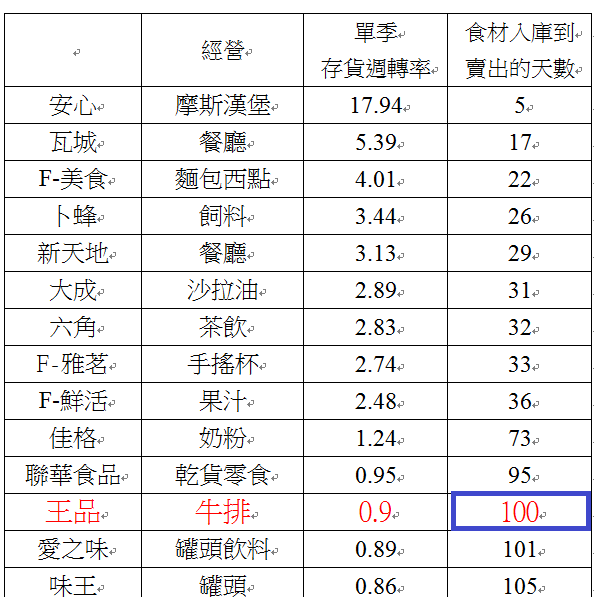

存貨週轉率除了可以藉由觀察變化趨勢來判斷存貨允當與否外,還可以和其他同業的存貨週轉率來作比較:

食品業上市櫃公司2015年第一季存貨週轉率與週轉天數比較表:

客觀的數字告訴投資人許多真實面,與王品同屬「餐廳行業」的安心、瓦城、新天地,他們的食材從入庫到端上客人餐桌只需要5~29天,連飼料廠商卜蜂也不過才26天,販售牛排、西餐、火鍋的王品,竟然得耗上100天,與聯華、愛之味與味王等罐頭業差不多。

留言列表

留言列表