用市值破除高價迷思

當總體經濟由衰退轉為成長時,許多投資人面臨抉擇並不是到底要不要進場?因為當總經指標透露買進訊息時,通常股市已經漲了一大段,投資人所面對的是進場之後該選擇什麼標的?但也因為股市已經漲了一段,所以對於股價高低總是有種致命的迷思,對於高價股總是抱持著敬謝不敏的排斥態度,總會抱持著「指數已經漲了一兩千點了,應該尋找低價補漲股」的不正確心態。

其實,股價的高低並非看絕對股價而是看相對市值。

舉民國99年台股為例,97年(2008)受金融海嘯影響大跌五千點,98年(2009)瘋狂大反彈三千點,到了99年一整年的指數才上漲9.5%,如果投資人在98年底才想要進場,他該如何建立正確的選股觀念呢?

當然,按照本書的邏輯,具成長性且獲利性穩定的高價股是投資人的首選,問題是,絕大多數投資人無法接受「高價」,除了心理障礙的因素外,投資人的心裡多半會浮現出當年2000元的國泰人壽、1000元的伍豐以及999元的禾伸堂...等公司創下天價後的慘狀。

但投資人卻忽略了:

1、高價股都是在多頭市場的後半段才會表現。

2、當空頭市場來臨,高低價股所面臨的跌幅其實是差不多的,試問伍豐從1000元跌到70元(含權息後的跌幅為80%),和同期間的友達從72元跌到12元有何差別。造成跌價的原因不在高價而在衰退

3、高價股的風險在於市值而非股價

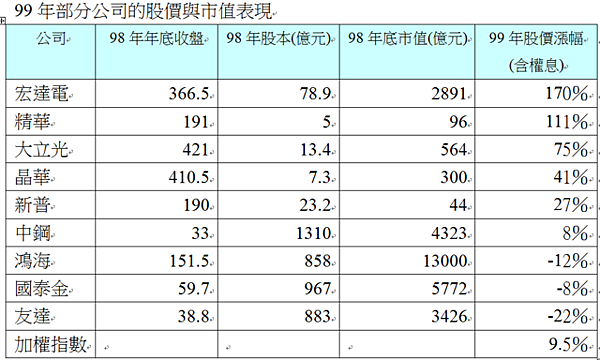

以99年為例,當年幾檔高價股(宏達電、精華、大立光、晶華、新普)的股價表現都遠遠高於大盤漲幅(見下表),而一些中低價股的表現卻相對糟糕(如鴻海、中鋼、國泰金、友達等等)。

若投資人搭著多拉a夢的時光機到98年底,一定會對宏達電大立光等公司的高價心生畏懼,然而若投資人懂得市值才是股票真正的重量的道理,便會赫然發現,其實當時所謂的高價股,她們的市值普遍不高,而中鋼國泰金等所謂低價股,其實當時的市值遠遠大於那些股價是她們十倍以上的高價股呢。

當然,這裡並非強調市值高低和股價表現的關係,漲幅大小和市值高低沒有任何關連,而是想要藉由市值的觀念來破除股價絕對高低的迷思。

股價的未來表現絕對和成長性有關,而不要受限於股價高低,只要成長性夠,四五百元的股票還可以漲到一千多元,如果不具成長性甚至虧損,十幾塊錢的股價依舊可以腰斬再腰斬(以友達為例, 100年產生鉅額虧損,所以其股價從四十元腰斬再腰斬,101年下半年其股價跌破10元)

一家公司股票的價格高低不代表價值高低,資本市場是十分具有效率並且代點公平的冷酷,成長性獲利性與表現出來的成積才是決定股價高低的因素,而非你我主觀的去判斷何者過高與何者過低,至少別用股價來做為投資衡量的依據。散戶之所以成為散戶,就是只看到股價這個項目,股價是一家公司所有經營面因素加總的結果,不去看價格形成的原因只去看單純的股價,容易墮落在價格的迷失中。

留言列表

留言列表