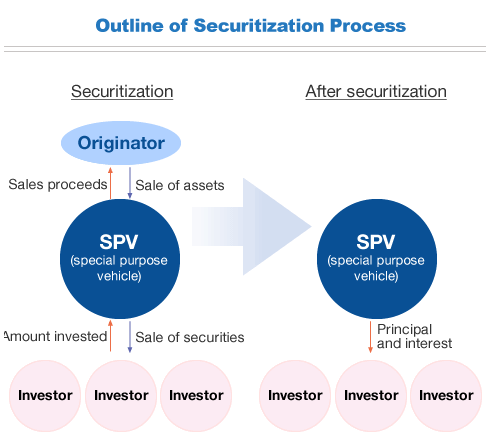

所謂「表外項目」,是銀行在包裝CDO或其他資產證券化產品時,會先在開曼群島或英屬維京之類的免稅天堂,註冊一個特殊目的實體(SPV),你可以把它想像成是個像紙上公司一樣的法律實體,由其透過發行受益憑證向投資者募集資金,而募得的資金則用來向銀行購買包裝證券化產品所需的房貸的資產。於是,在這個的流程中,原本銀行的房貸資產,就會被移到其資產負債表之外,成為「表外項目」,因此單看金融業的資產負債表,並不容易掌握整個市場的房貸規模。

由於銀行的放款會受到存款準備率和資本適足率的限制,所謂存款準備率,就是法律規定銀行每收到一筆存款,必需保留一定比率不能貸放出去,例如法定存款準備率是10%的話,那麼銀行收到100元存款,最多就只能借出去90元;而資本適足率指的是,銀行的自有資本必須佔風險性資產(房貸、信貸等)的一定比率之上。證券化的模式,正好提供了一條可以繞開這些限制的道路,銀行將房貸或其他貸款資產賣給SPV,將這些放款移到表外回收資金後,這代表銀行再次獲得空間,可以承作新的放款。周而復始,自然使得整個房貸市場快速膨脹,而也因為大規模的房貸被隱藏在表外,因此這也是當年造成美國監理機關不夠警覺的原因。

這種在傳統銀行體系之外,扮演著類似資金供需的中介功能,卻又能繞開監理與既有規範的模式,就是我們所說的影子金融或影子銀行(shadow banking)。而如前文所述,08年的金融風暴之所以慘烈,影子金融在其中所扮演著相當關鍵的角色。

如果說10年前,影子金融是造成美國房市風暴的元凶之一的話,那麼十年後的今天,它的影響依舊以其他形式存在,只是這次的場景換成了中國。

1990年代,中國的銀行業因為大量貸款給經營不善的國營機構,一度造成金融危機,中國政府以類似當年台灣金融重建基金(RTC)的方式救市,隨後為了幫助金融業恢復元氣,因此訂定了存款利率上限與放款利率下限的規定,來幫銀行業鎖定利差。

一段時間下來,銀行業的活力確實回來了,但相對的負作用也隨之而來。中國的銀行業和當年台灣只有老行庫的年代一樣,本來就競爭不足,加上存款利率上、下限的限制,使得存款戶收益受到壓縮,而非屬國企的借款人則求借無門(或者必需動用關係才能借到錢,但資金成本會高的嚇人),這種情況使得資金的供需雙方都有誘因繞開金融機構,於是,耐不住低報酬的存款戶開始追逐所謂的「理財產品」,支付寶、餘額寶逮到機會扮演起金融中介的角色,而P2P金融也因此在中國大行其道。

所謂的P2P金融,是由P2P業者建構一個網路平台,扮演搓合資金供需雙方的角色。和一般銀行存放款不同的是,銀行對存戶的存款必需負絕對的支付責任,但P2P業者只扮演平台的角色,倒帳的風險必需由資金提供者自行承擔。

這也正是這次中國P2P金融雷爆的問題所在,一來由於監管上的輕忽,使得平台業者良銹不齊,許多以吸金為目的的居心不良者盤旋於此;再者,在P2P平台上提供資金的,很多都是單純想追求較高收益率的上班族或菜籃族,他們只有平台業者所提供的簡單資訊可以參考,並不具備像銀行一樣的徵信能力,因此往往在無法有效確認對方的借款目的或還款能力下,就把資金貸放出去,甚至連對方長什麼樣子可能都沒看過,因此風險自然高上許多。而一旦有延遲或拖欠不還的情況發生時,其催收能力也一樣不足;而更重要的事情是,這些P2P個體貸放者承受壞帳的能力與銀行更有天壤之別,這也是為什麼這一次中國的P2P事件會造成整個社會動盪的原因。

當然,中國的P2P借貸規模到底有多大,由於官方始終沒有提供確切數據,因此外人也很難以一窺全貌,但是從雷爆後中國官方開始大量掃蕩P2P,甚至曾經嗆聲「銀行不改變,我們就改變銀行」的馬雲也被敲了一記悶棍,由此可知,這次的影子金融在中國所造成的負面衝擊,恐怕也不會太小就是了。

最後做個總結:

當年美國的影子金融是肇因於證券化的狂熱,現在發生在中國的影子金融,則是傳統銀行的金融中介沒有跟上商業發展的結果,而過去十多年,全世界最幸福的工作應該就是中國國營銀行的行長,這是個擺根木頭上去都能賺錢的位置,即使發生呆帳,那也是配合國家政策貸款給不賺錢的國企所造成的,責任不必在我。

留言列表

留言列表