許多投資者與分析者對於「籌碼面」這名詞朗朗上口,還有人因此寫從大戶、散戶、籌碼凌亂度....等等角度的長篇大論,甚至還出書被奉為投資經典,但是大家卻完全忽略了源頭......

印股票!

再還沒有探討股票交易籌碼之前,我得再一度強調,現金流量與自由現金流量的重要性(請自行去翻閱拙作《財務自由的世界》一書中的現金流量篇),舉凡長期或大量自由現金流量呈現負數的公司,為了平衡帳上的現金與支應現金缺口,終將得安排兩件財務行為:

1、舉債

2、現金增資

常態性舉債與舉辦現金增資的公司,其股本自然是毫無節制的膨脹,學過經濟學原理第一課供給與需求的投資人應該都知道,一件商品(包含股票)若他的供給面出現大量供給,除非需求曲線可以隨著上移,否則價格自然是易跌難漲。

原理講完了,讓我們來探討實際的例子:瑞穎(8083)

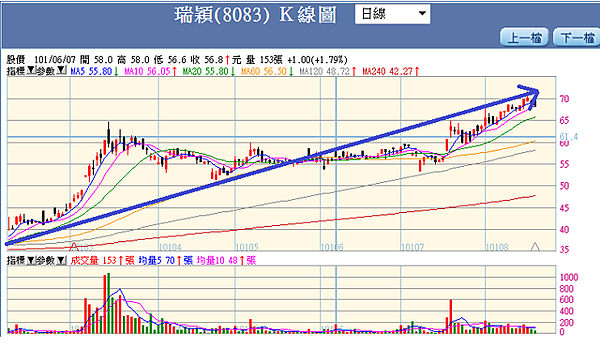

瑞穎是一家製造與銷售倉儲輸送帶滾軸及軸承的公司,這個產業的進入門檻不低,但這不是本文探討的重心,只能說瑞穎的產業面分析沒有多大問題,問題在於財務。瑞穎的股價在去年(2012)上半年,從35元漲到71元(見圖一),但為什麼從2012年9月至今(2013年2月),股價不漲反跌疲弱不堪(從70跌到55)呢?

圖一

不過,請不要用酸民的心態來說我放馬後砲,第一這是個案研究,第二、我在2012年9月的財務分析研究班上也曾經探討過(聽我的錄音檔便知)。

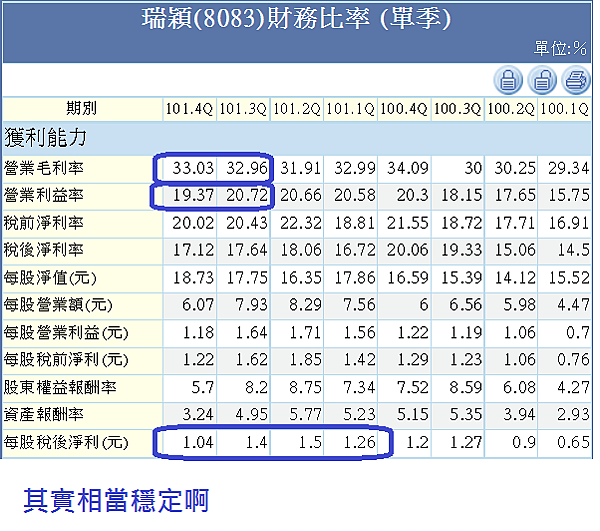

先來探討一下,瑞穎公司的損益面分析,見圖二,該公司的毛利率、營業利益率、EPS都維持著很穩定的狀態,連營業收入面瑞穎也始終維持著正成長的年增率,瑞穎2012年全年每股稅後淨利(EPS)為5.2元,換算成本益比,也不過才12倍上下,為什麼同為滾軸及軸承的川湖公司(2059)之本益比可以長期維持在18-22倍呢?

圖二

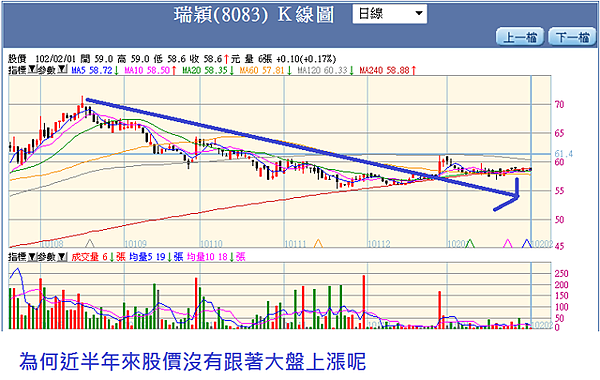

為什麼我敢在2012年9月就可以斷定瑞穎的股價漲勢應該會中止呢?見圖三,瑞穎2012年9月以來的股價確實陷入下跌。

圖三

答案在於一則2012年9月18日的新聞:

『瑞穎(8083)今(18)日公告將取得桃園縣楊梅一帶的不動產,交易金額為2.98億元,公司表示,主要是配合未來營業規模成長,規劃在該地興建新廠,而該不動產預計今年底前可完成交易,最快明年將會開始規劃新廠。

瑞穎表示,本次擬取得之不動產分為農地、工業用地與地上建物三類,而該建物位於工業用地上方,至於農地則為工業用地的毗鄰地,未來將依法申請變更為工業用地,目前整塊土地面積約6000坪,較瑞穎舊廠房的土地面積大。

瑞穎表示,該筆不動產交易預計今年底前可完成,最快明年就會開始規劃興建新廠;瑞穎今年由於出貨至北美地區的倉儲輸送帶訂單大增,公司在6月時已租下現有廠房旁邊的工廠,目前相關生產設備已進駐,並且加入生產的行列。』

這則新聞告訴了投資人兩件事情:

1、瑞穎要花大錢

2、要斥資將近3億

當投資人看到這則新聞時,別被那種「成功的人看到機會,悲觀的人看到風險」那種義和團口號沖昏頭,在投資市場中無時不刻要提醒自己「存活下去」,當投資人看到擴產的龐大迷人計畫時,必須先想到一件事情,那就是:

公司的現金足夠嗎?

公司的營運現金流量夠嗎?

如果不夠的話,這家公司該如何籌資呢?

現金與現金流量是不一樣的,前者是現有的資產負債表項目,後者是流量概念,是指每一季或每一年,公司從營業活動中取得多少現金。

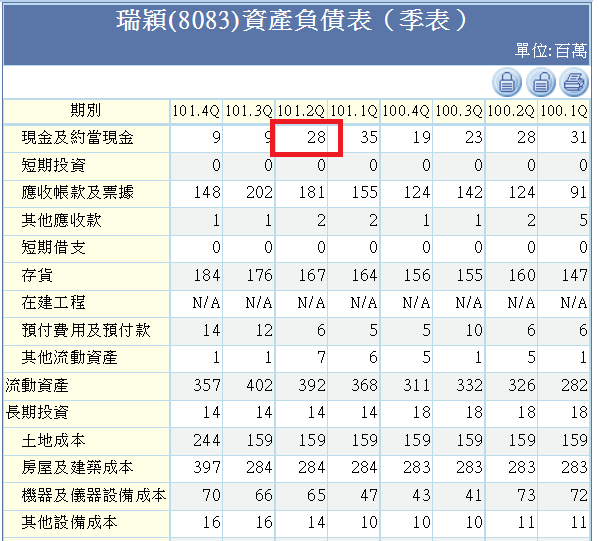

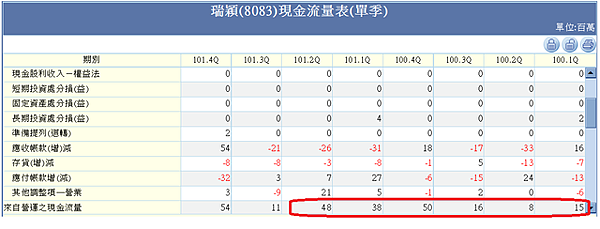

當看到2012年9月的新聞時,想要找出上述兩個問題解答之投資人必須先攤開兩個財務報表:2012年第二季的資產負債表(見圖四)與現金流量表(見圖五)

圖四

很明顯的,瑞穎在當時帳上的現金只有2800萬,距離3億的擴產現金相當遙遠,接下來我們來檢視該公司的現金流量,如果公司賺取現金的能力足夠的話,帳上現金少一點倒也無仿,就好像一個領取高薪的年輕人,雖然帳上沒有積蓄,但賺取薪水的能力夠強。

圖五

很可惜的,見圖五,瑞穎從2011年到2012年第二季,每季平均只能產生4000萬左右的現金流量,加上當時帳上現金流量的2800萬,就算都不分派股息的狀況下,要累積3億的擴產購地資金,至少也得持續累計兩年的時間才能籌措完畢。

當然,正常的公司不會有如此的耐心,既然上市上櫃,自然會用財務融通或增資的手段,只是,如此龐大的財務支出缺口,自然得面臨鉅額的舉債或增資,如此一來會產生幾個財務後果:

1、提高負債比率

2、減少或停止分派現金股利

3、現金增資

通常,公司會先用舉債來支應缺口,因為舉債比較快速,然後再用增資來支應後續的資金缺口或償還負債,這便產生了兩個問題:

1、股本快速膨脹

2、由於預期未來股本會快速膨脹,所以無法精確評估每股淨利(也就是所謂的EPS)

關於現金流量與股本與EPS之間的分析論述,可以參閱拙作《財務自由的世界》與《財務自由的講堂》兩書,裡頭有更多更詳細的個案與理論分析。

所以,如果一家公司的股本被預期會快速膨脹,那麼,所有的損益面數字(如營收、毛利、淨利)的成長都會被大打折扣,因為就算投資人可以精確估計出來年的稅後淨利,只是若EPS計算公式中的分母:股本,無法去正確預估的話,一切評估都會失真。

比方說,一家公司的稅後淨利成長三成,這是個很亮眼的成績,但萬一她的股本膨脹五成,其實她的EPS是不升反降的,由此可見,EPS的評估中,股本這個變數是相當關鍵,股本膨脹除了降低EPS之外,更會讓股票數量增加造成籌碼凌亂,然而可惜的是,投資人與專業財經媒體多半忽略其中的嚴重性。

從瑞穎這個擴廠的計畫宣布之後,當然市場就會把股本膨脹的因素考量進去,於是造成她的股價漲勢中止,這也是很合理的事情,而不是所謂的漲多整理,如果漲多就一定得整裡,那麼誰來解釋宏達電的股價從2010年2月的300元一路不回頭不整裡連漲15個月到1400元?

小型股不是不能買,許多好公司當年剛掛牌時多半也是小公司,但小公司成長到大型績優公司的過程相當嚴苛,能否從本業賺取現金來支應擴產投資需求才是關鍵,試問,大立光從掛牌之後,從中小型公司到今天的鼓王,她像股東要了多少錢?答案是一毛錢都沒有。

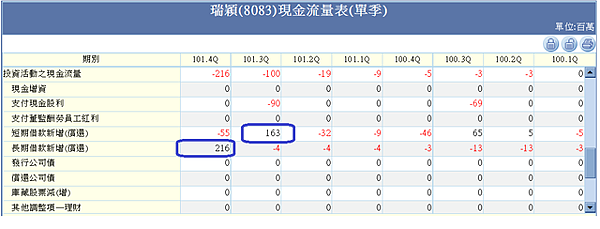

回到瑞穎的例子,果不其然,從2012年9月宣布擴產之後,2012年第三季與第四季的現金流量表中就可以清楚看到該公司已經開始大量舉債(見圖六)

圖六

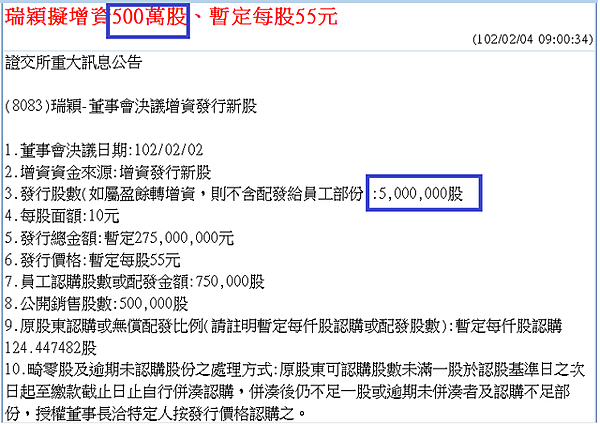

至於大幅度舉債之後呢?多數公司會接著辦現金增資,見圖七,果不其然瑞穎公司已經宣布2.75億元的現金增資,到時後一共會多出5000張股票的籌碼,其現有股本3億(一共3萬張股票),卻要多出六分之一的籌碼供應,你說多不多?

圖七

留言列表

留言列表